평균 만기 4년, 신용카드 매출채권 기초자산

우리카드가 2억 유로(약 2618억원) 규모의 해외 자산유동화증권(ABS)을 발행했다. 네덜란드 ING은행 단독 투자 건으로 통화이자율스왑으로 환율, 이자율 변동 리스크를 제거했다. 평균 만기 4년, 신용카드 매출채권이 기초자산이다. 조달자금은 코로나19로 어려운 영세소상공인을 위해 활용될 예정이다.

우리금융지주 자회사인 우리카드(사장 김정기)는 한화 2618억원 규모의 해외 자산유동화증권(ABS) 약 2억 유로를 발행했다고 4일 밝혔다.

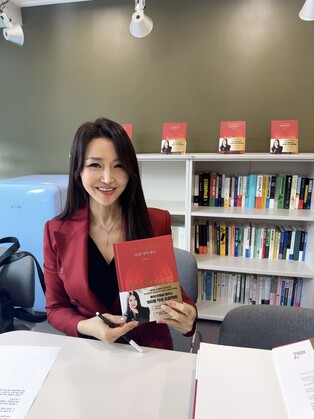

|

| ▲ 이달 3일 네덜란드 ING은행 본점에서 우리카드 심상형 부사장(왼쪽 네번째), ING은행 게르티안반토호른 글로벌투자부문대표(왼쪽 다섯번째) 외 관계자들이 ABS발행 기념 사진을 촬영하고 있다. [사진=우리카드 제공] |

이 해외 ABS는 ESG(환경·사회·지배구조)채권으로 발행되었으며 조달된 자금은 코로나19로 어려움을 겪고 있는 영세·중소상공인의 카드결제대금 지급 시기를 앞당겨 정산하는 등 사회적 가치 창출을 위해 활용될 예정이다.

네덜란드 내 글로벌 은행 ‘ING’의 단독 투자로 발행됐으며 신용카드 매출채권이 기초자산이다. 평균 만기는 4년이고 ING은행 서울지점과 통화이자율스왑을 체결해 환율 및 이자율 변동에 따른 리스크를 제거했다.

국제신용평가회사 무디스(Moody’s)는 우리카드의 우수한 신용도 등을 반영해 이 해외 ABS에 최고 신용평가 등급 ‘Aaa’를 부여했다.

우리카드 관계자는 “각국의 인플레이션 대응에 따른 금리 인상 기조로 자금 시장 변동성이 높아졌지만, 우리금융과 당사의 높은 대외 신뢰도 및 우수한 자산건전성을 바탕으로 국내 조달 대비 유리한 조건으로 자금 조달에 성공했다”면서, “금번 발행으로 카드채 발행 부담을 줄였고 향후에도 조달 포트폴리오를 다변화해 비용 절감을 위해 노력하겠다”고 전했다.

한편 우리카드는 올해 총 1조2800억원 규모의 ESG채권을 발행했다. 우리금융의 지속가능경영 활동에 발맞춰 지난해에는 1조1400억원 규모의 ESG채권을 발행했다.

[메가경제=황동현 기자]

[저작권자ⓒ 메가경제. 무단전재-재배포 금지]