[메가경제=송현섭 기자] 신한은행은 친환경 아파트 담보대출로 매칭 지원하는 ‘그린모기지’ 방식의 5억유로(약 7302억원) 외화 커버드본드 발행에 성공했다고 23일 밝혔다.

커버드본드는 발행기관에서 보유한 우량자산을 담보로 발행하는 채권인데 투자자가 담보에 대해 우선변제권과 발행기관에 대한 이중상환 청구권을 갖는다. 이번 발행된 커버드본드는 3년 만기 고정금리 채권으로 유로 스왑에 54bp를 가산한 연 3.32%를 조건으로 한다.

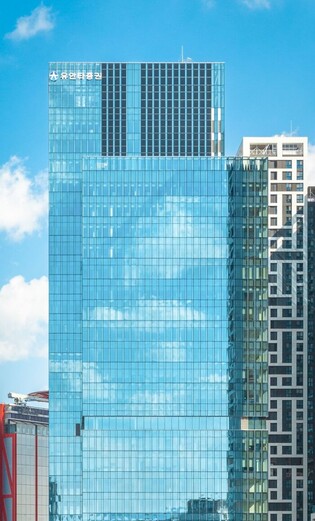

|

| ▲신한은행이 친환경 아파트 담보대출로 매칭 지원하는 ‘그린모기지’ 방식의 5억유로(약 7302억원) 외화 커버드본드 발행에 성공했다. 신한은행 본점 전경 [사진=신한은행] |

앞서 신한은행은 지난 2022년 외화자금 조달의 안정성을 높이기 위해 커버드본드 상시발행 기반을 구축했는데 이번 발행을 계기로 새로운 담보부 자금조달 경로까지 확보했다. 특히 신한은행 경영진은 이달 런던·파리 등 유럽 5개 도시를 순회하며 주요 투자자들을 상대로 담보자산과 ESG포맷 등에 대한 설명으로 주목받았다.

이 같은 노력은 결국 신규 외화채권을 발행하면서 프리미엄 지급도 없이 공정가치에 비해 낮은 유리한 조건으로 채권을 발행하는 쾌거로 이어졌다. 이번 발행된 채권은 국내에서는 처음으로 친환경 아파트 주택담보대출에 매칭 지원하는 그린모기지 형태라는 점이 눈길을 끈다.

신한은행 관계자는 “이번 외화채권 발행 성공은 국내 금융기관으로 외화 커버드본드 발행의 저변을 확대했다는 점에서 남다른 의미가 있다”며 “금리조건 역시 통상 글로벌 채권에 비해 경쟁력 높고 유리한 수준”이라고 강조했다.

한편 신한은행은 ESG와 연계한 채권을 꾸준히 발행해왔는데 2020년 코로나19 대응 사회적 채권(AUD), 2022년 기후채권(USD), 지난해 성 평등 사회적채권(USD) 등이 대표적이다.

[저작권자ⓒ 메가경제. 무단전재-재배포 금지]