[메가경제=정진성 기자] 재계가 감사위원 분리선출시 의결권이 3%로 제한돼 지주회사 경영이 혼란스러운 가운데 분리선출 인원을 2명 이상으로 확대하는 상법 개정안이 통과되면 감사위원회(3명) 과반이 외부세력 주도로 선임돼 경영불안이 커질 것으로 우려했다.

|

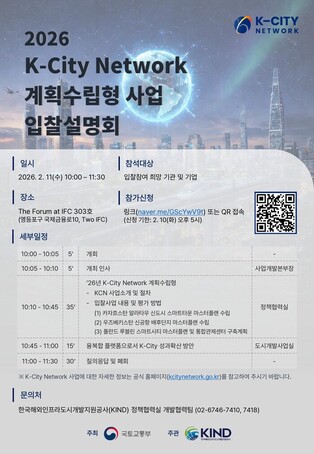

| ▲ 그래픽=대한상공회의소 |

대한상공회의소(회장 최태원)는 5일 ‘감사위원 분리선출 인원 확대시 지주회사 영향’보고서를 통해 “감사위원 1명을 분리선출하도록 하는 2020년 상법개정 이후 지주회사들은 감사위원 선출시 내부지분율 48.7% 중 5.1% 밖에 행사하지 못하는 것으로 나타났다”며 “감사위원 분리선출 인원을 2인 이상으로 확대하는 상법 개정안이 입법되면 지주회사체제 상장회사는 경영권 공격세력이 감사위원회를 주도하는 리스크가 더욱 커질 수 있다”고 주장했다.

상의는 금감원 전자공시시스템을 통해 43개 지주회사 그룹에 속한 자산 2조원 이상의 상장계열사 112개 대상으로 감사위원 분리선출시 3%룰 적용에 따른 의결권 변화를 분석했다. 그 결과 지주회사, 특수관계인 등 내부지분율은 48.7%에서 5.1%로 43.6%p 감소하는 반면, 연금·펀드, 소액주주 등 외부지분율은 49.7%에서 45.4%로 4.3%p 감소에 그쳤다.

보고서는 감사위원 분리선출 및 인원 확대가 정부의 지주회사 장려정책에 역행한다는 점을 지적했다. 그간 정부는 상호출자·순환출자 등 복잡한 소유지배구조를 단순·투명하게 한다는 목적으로 지주회사를 허용하고 세제혜택 등을 통해 지주회사 설립·전환을 장려해왔다. 그 결과 현재 공정거래법상 88개 기업집단 중 지주회사체제 전환 그룹이 43개(48.9%)로 절반에 달한다.

그런데 지주회사체제는 지주회사가 상장 자회사의 지분을 30% 이상, 자회사는 상장 손자회사의 지분을 30% 이상 의무보유해야 하기 때문에 감사위원 분리선출 및 3%룰 적용시 제한되는 의결권이 일반기업보다 높은 구조이다. 상의 관계자는 “2020년말에 공정거래법상 지주회사 최소지분율 규제가 20%에서 30%로 강화되었는데, 감사위원 분리선출을 도입한 상법 개정안도 같은 날 국회를 통과했기 때문에 당시에는 두 규제간 결합이 지주회사체제에 얼마나 영향을 미치는지 주목받지 못했던 면이 있었다”고 설명했다.

보고서는 지주회사체제 기업집단 소속 상장 자·손회사가 주주총회에서 3%룰을 적용해 감사위원을 분리선출하는 경우 ‘내부지분율’과 ‘연금·펀드’간 표대결 양상이 어떻게 진행되는지 시뮬레이션을 진행했다.

상의는 외부지분율 중 ‘연금·펀드’만을 표대결의 주체로 설정한 이유에 대해 소액주주는 가장 큰 비중을 차지하나 주총 참여율이 낮고 의결권 행사방향을 일률적으로 예측하기 어렵기 때문에 배제했다고 설명했다. 또한 자본시장법상 주식 대량보유 보고의무의 기준이 ‘5%’로, 그 이상 주식을 보유한 경우 표대결시 캐스팅보터(결정권자) 역할을 하는 점을 고려해 표대결시 우위의 기준을 5%p로 설정했다고 언급했다.

보고서는 외부지분에 연금·펀드가 있는 경우와 없는 경우로 나누어 시뮬레이션을 진행했다. 연금·펀드가 주주로 있는 69개사의 경우 회사 내부지분율이 연금·펀드보다 높고 차이가 5%p 이상인 경우를 ‘회사 우위’로 설정하고, 내부지분율이 연금·펀드보다 높지만 차이가 5%p 미만인 경우를 ‘접전’으로, 내부지분율보다 연금·펀드가 높은 경우를 ‘연금·펀드 우위’로 분류했다. 그 결과 ‘회사 우위’는 17.4%, ‘연금·펀드 우위’는 10.1%, ‘접전’은 72.5%로 나타났다.

[저작권자ⓒ 메가경제. 무단전재-재배포 금지]